قاتلان نوآوری

چگونه ابزارهای مالی،قابلیت انجام دادن کارهای جدید از بین میبرند؟

تاریخ انتشار : ژانویه 2008

منتشر شده در مجله کسبوکار هاروارد

سالها نمیدانستیم چرا تحقق موفقیتآمیز نوآوری برای این همه مدیر باهوش و سختکوش در شرکتهایی که بهخوبی اداره میشوند،ناممکن به نظر میرسد.تحقیقات ما تعدادی عامل مؤثر برای این موضوع،که در کتابها و مقالات قبلی درباره آنها صحبت شده است،پیدا کرد.این عوامل عبارتاند از:توجه بیشازحد به سودآورترین مشتریان شرکت(و به این طریق در خطر قرار دادن مشتریان دیگر)و ایجاد محصولات تازهای که به مشتریان کمکی نمیکنند.اکنون میخواهیم به کاربرد غلط سه ابزار تحلیل مالی بپردازیم که در توطئه علیه نوآوری موفق شریک جرماند.ما علیه این مظنونین اعلام جرم میکنیم:

- بهکارگیری جریان نقدی تنزیل شده و ارزش خالص فعلی برای ارزیابی فرصتهای نوآوری باعث میشود مدیران،بازدهها و منافع واقعی سرمایهگذاری در نوآوری را کمتر از واقع برآورد کنند.

- شیوهی در نظر گرفتن هزینههای ثابت و جاری هنگام ارزیابی سرمایهگذاریهای آتی،مزیت ناعادلانهای به چالشگران میدهد و شرکتهایی را که سعی در پاسخ به تهاجم آنان دارند،را متوقف میکند.

- تأکید بر درآمد هر سهم بهعنوان محرک اصلی قیمت سهام و درنتیجه ایجاد ارزش برای سهامداران،با حذف همهی معیارهای دیگر،منابع را از سرمایهگذاریهایی که نتایجشان بلندمدت است،دور میکند.

باید یادآور شویم که موارد فوق،ابزارها و مفاهیم بدی نیستند اما شیوه رایج استفاده از آنها در ارزیابی سرمایهگذاریها،خطایی سیستماتیک علیه نوآوری ایجاد میکند.ما روشهای جایگزینی پیشنهاد خواهیم کرد که طبق تجربۀ ما میتوانند به مدیران کمک کنند،نگاه موشکافانهتری به ارزشهای آتی بیندازند.البته هدف اصلی ما،روشن ساختن این دغدغهها،به امید اینکه افرادی باتجربه برای بررسی و حل آنها انگیزه پیدا کنند،است..

خلاصهی فصل

بیشتر شرکتها بهاندازهی نصف آنچه موردنظر مدیران ارشد است(یا بازاریابی آنها مدعی است)،نوآور نیستند.چه چیزی نوآوری را از بین میبرد؟مظنونهای زیادی وجود دارند اما نویسندگان،سه ابزار مالی را عاملان اصلی این اتفاق میدانند.جریان نقدی تنزیل شده و ارزش خالص فعلی،که بهطور عادی استفاده میشوند،بازده و منابع واقعی نوآوری را دستکم میگیرند. اکثر مدیران،جریانهای نقدی حاصل از نوآوری را با سناریوی پیشفرض هیچ کاری نکردن مقایسه میکنند درحالیکه بهاشتباه فرض میکنند حتی اگر سرمایهگذاری نکنند هم قدرت فعلی شرکت برای همیشه ادامه خواهد داشت.بااینحال در بیشتر موارد سرمایهگذاریهای مداوم و مخرب رقبا در طول زمان،به زوال عملکرد مالی منجر میشوند.منطق متعارف مبتنی بر هزینههای ثابت و ازدسترفته باعث مزیتی ناعادلانهای برای چالشگران شده و شرکتهایی را که سعی در پاسخ به تهاجم دارند،متوقف میکند.

مدیران اجرایی در شرکتهای پایدار از مخارج ایجاد برندهای جدید و توسعه مجاری جدید فروش و توزیع مینالند و در عوض میکوشند از برندها و ساختارهای موجود خود بهرهبرداری کنند. درعینحال تازهواردان بهطور ساده،برندها و ساختارهای تازه به وجود میآورند.مسئله برای شرکتهای موجود این نیست که رقیب میتواند پول بیشتری خرج کند بلکه مسئله این است که رقیب او را مجبور کرده است،میان گزینههای هزینه کامل و هزینه نهایی به انتخاب دست بزند. تأکید بر درآمدهای کوتاهمدت برای هر سهم بهعنوان محرک اصلی قیمت سهام و ازاینرو ایجاد ارزش برای سهامدار،باعث محدودیت سرمایهگذاری در فرصتهای رشد نوآورانه بلندمدت میشود.این ابزارها و مفاهیم ماهیت بدی ندارند اما شیوه استفاده از آنها برای ارزیابی سرمایه- گذاریها،موجب موضعگیری علیه نوآوریهای موفق میشود.نویسندگان،روشهای دیگری توصیه میکنند که میتوانند به مدیران کمک کنند نگاه موشکافانهتری به ارزشهای آتی نوآوری بیندازند.

استفادهی نادرست از جریان نقدی تنزیل شده و ارزش خالص فعلی

اولین استفادهی غلط و گمراهکننده از تحلیل مالی،شیوهی تنزیل جریان نقدی برای محاسبهی ارزش خالص فعلی است.تنزیل کردن جریان آتی جریانهای نقدی به ارزش فعلی،مبتنی بر این فرض است که،سرمایهگذار منطقی نسبت به اینکه امروز یک دلار داشته باشد یا چند سال دیگر یک دلار بهاضافهی بهره یا بازده آن را داشته باشد،بیتفاوت است.با در نظر گرفتن این اصل عملیاتی، منطقی است که سرمایهگذاریها را با تقسیم پول دریافت شده در سالهای آتی بر n**

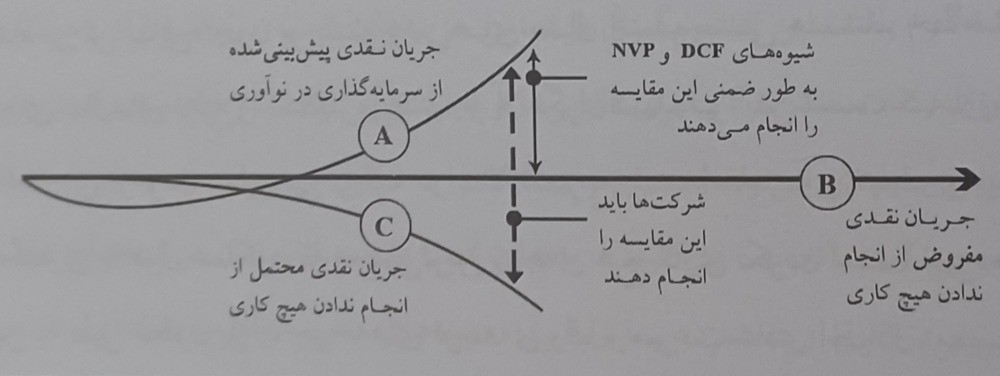

هرچند محاسبات ریاضیات تنزیل ازنظر منطقی،بیعیب و نقص است،بااینحال تحلیلگران معمولاً دو اشتباه رایج را که باعث نوآوری گریزی میشود،مرتکب میشوند.اولین اشتباه این فرض است که دلیل اصلی برای سرمایهگذاری نکردن در نوآوری(همان سناریوی هیچ کاری نکردن که جریانهای نقدی نوآوری با آن مقایسه میشوند)این است که حتی اگر این سرمایهگذاری انجام نشود،قدرت فعلی شرکت بدون شک در آینده نیز ادامه خواهد داشت.همانطور که در مطلب دام DCF نشان دادهایم،ریاضیات،این سرمایهگذاری را در انزوا در نظر گرفته است و ارزش فعلی جریان نقدی نوآوری را بدون هزینههای پروژه با جریان نقدی عدم سرمایهگذاری با فرض بدون تغییر ماندن، مقایسه میکند.اما در اغلب موارد،سرمایهگذاریهای مداوم و مخرب رقبا در طول زمان موجب فشار به قیمت و حاشیهی سودآوری،تغییرات فناوری،از دست دادن سهم بازار،کاهش حجـم فــروش و کاهش قیمت سهام،میشود.همانطور که ایلین رادن در گروه مشاورهای بوستون اشارهکرده است،محتملترین جریان نقدی شرکت در سناریوی هیچ کاری نکردن،تداوم وضعیت فعلی نیست بلکه افول غیرخطی عملکرد است.

ارزیابی ارزش سرمایهگذاری پیشنهادی با سنجش اینکه آیا وضع ما را بهتر خواهد کرد یا نه وسوسه کننده است اما کار اشتباهی است.این کار اشتباه است،زیرا اگر امور بهخودیخود رو به وخامت بروند،ممکن است بعد از اینکه سرمایهگذاری پیشنهادی را انجام دادیم،اوضاعمان بدتر شود اما بااینحال بازهم بهتر از سرمایهگذاری نکردن باشد.فیلیپ بابیت این منطق را مغلطه پارمنیدس مینامد.او منطقدان یونان باستان بود که ادعا میکرد ثابت کرده شرایط در دنیای واقعی باید الزاماً بدون تغییر بمانند.تحلیلگرانی که میکوشند ارزش یک نوآوری را بهصورت یک عدد ساده بیان کنند تا بتوانند آن را با اعداد ساده دیگر مقایسه کنند،بهطورکلی در دام مغلطه پارمنیدس افتادهاند.

پیشبینی دقیق جریان نقدی حاصل از سرمایهگذاری در نوآوری،کار مشکلی است.مشکلتر از آن پیشبینی اندازهی زوال عملکرد مالی شرکت در غیاب سرمایهگذاری است.اما این تحلیل باید انجام گیرد.پاسخی که اقتصاددانان خـوب یاد گرفتهاند بـه پرسش((حالتان چطور است؟))بدهند را به یاد بیاورید((نسبت به چی؟)) اینیک پرسش مهــم است.پاسخ به آن مستلزم ارزیابی ارزش پیشبینیشدهی نوآوری نسبت به تعدادی از سناریوها است.سناریوهایی که واقعبینانهترین آنها،آیندهی روبهزوال رقابتی و مالی است.

مجموعهی دوم مشکلات ناشی از محاسبات جریان نقدی تنزیل شده،خطاهای برآورد است. جریانهای نقدی آتی بهخصوص مواردی که سرمایهگذاریهای اخلالگر تولید میکنند،بهسختی پیشبینی میشوند.برای غلبه بر آنچه نمیتوان دانست تحلیلگران جریان عددی سالیانه را برای سه تا پنج سال محاسبه میکنند و سپس عددی نهایی را برای در نظر گرفتن ارزش وضعیت آتی عرضه میکنند.البته منطق آنان این است که پیشبینیهای سالیانه،برای سالهای دور آنقدر غیردقیق هستند که نمیتوان دقیقتر از یک ارزش نهایی برای آنها تعیین کرد.تحلیلگران برای محاسبه ارزش نهایی،ارزش نقدی تولیدشده در سال آخر را بر(r-g) تقسیم میکنند که به معنای نرخ تنزیل منهای نرخ رشد پیشبینیشده برای آن سال به بعد است.سپس آن عدد را از وضعیت فعلی کسر میکنند.در تجربهی ما،ارزشهای نهایی در نظر گرفتهشده معمولاً بیش از نیمی از کل NPV (ارزش خالص فعلی)پروژه است.

دام DFS

اغلب مدیران،جریانهای نقدی حاصل از نوآوری را با سناریوی هیچ کاری نکردن مقایسه میکنند.با این فرض اشتباه که حتی اگر سرمایهگذاری انجام نگیرد،قدرت فعلی شرکت تداوم خواهد داشت.برای برآورد بهتر ارزش نوآوری،مقایسه باید میان جریان تنزیل شدهی نقدی و سناریوی محتملتر کاهش عملکرد در صورت عدم سرمایهگذاری،انجام گیرد.

اعداد ارزش نهایی،چون بر پیشبینیهای سال آینده مبتنی هستند،خطاهای فرضیههای سالهای اولیه را تشدید میکنند.از آن نگرانکنندهتر ایــن اسـت کـه ارزش نهایی،اجازهی آزمودن سناریویی را که در بالا تشریح شد(مقایسهی نتیجهی ایــن سرمایهگذاری با افول عملکرد که محتملترین نتیجهی هیچ کاری نکردن است)را نمیدهد.همچنین به دلیل سکون بازار،چرخههای توسعهی رقبا و سرعت عادی اخلال،معمولاً در سال پنجم یا پسازآن است که افت شرکت در سناریوی هیچ کاری نکردن آشکارمیشود.

مسلماً،دلیل ریشهای عدم سرمایهگذاری مداوم شرکتها در نوآوریهای لازم برای حفظ موفقیت بلندمدت،بهکارگیری بیرویه و بیشازحد سادهشدهی NPV در قالب ابزاری تحلیلی است.باوجوداین ما تمایل به کمی کردن جریانهای نقدی و سپس خلاصهسازی جریانها به شکل عددی ساده و قابلمقایسه با اعداد دیگر را درک میکنیم:این تلاشی است برای ترجمهی بیانهای ناهنجار از آینده به زبان اعداد،که هرکسی بتوانــد بخواند و مقایسه کند.امیدواریم بتوانیم نشان دهیم که اعداد،تنها زبان قابل ترجمهی ارزش سرمایهگذاریهای آتی نیستند و درواقع زبانهای بهتر دیگری هم وجود دارند،که اعضای گروه مدیریت بتوانند آنها را درک کنند.

استفادهی نابخردانه از هزینههای ثابت و ازدسترفته

دومین استفادهی نادرست رایج در پارادایم تصمیمگیری مالی،به هزینههای ثابت و ازدسترفته مربوط است.هنگام ارزیابی اقدامات آتی،بحث به این شکل است که مدیران باید فقط مبالغ نقدی سرمایهگذاری آتی را(بهصورت سرمایهیا هزینه)که برای سرمایهگذاری در نوآوری لازم است در نظر بگیرند.سپس مبالغ را از جریان نقدی نهایی کسر کنند و جریان خالص حاصل را به آینده تنزیل کنند.مانند پارادایم DCF و NPV، تا زمانی که قابلیتهای لازم برای موفقیتهای گذشته برای آینده نیز صدق میکنند،هیچ اشتباهی در ریاضیات این اصول وجود ندارد.اما هنگامیکه قابلیتهای جدید برای موفقیت آینده لازم باشد،این تصمیمگیری بر اساس هزینههای ثابت و ریخته (ازدسترفته)، مدیران را به سمت بهکارگیری داراییها و قابلیتهایی که منسوخ هستند،سوق میدهند.

برای ادامهی این بحث،هزینههای ثابت را به شکل هزینههایی که مقدار آنها مستقل از خروجی است،تعریف میکنیم.هزینههای ثابت رایج شامل هزینههای عمومی و مدیریتی هستند:حقوق و دستمزد،بیمه و غیره(هزینههای متغیر شامل هزینههایی مانند مواد خام،حقالعمل و پرداخت به کارگران موقتی است).هزینههای ریخته، ازجمله سرمایهگذاری در ساختمان و تجهیزات سرمایهای و هزینههای تحقیق و توسعه،آن بخشی از هزینههای ثابتند که غیرقابلبازگشت هستند.

مثالی از صنعت فولاد نشان میدهد که چگونه هزینههای ثابت و سوخت شده کار را برای شرکتهایی که میتوانند و باید در قابلیتهای جدید سرمایهگذاری کنند،دشوار میکند.در اواخر دهه ۱۹۶۰ کارخانههای کوچک فولادسازی نظیر نوکور و چاپارال نظام فولادسازان یکپارچهای نظیر یو.اس. استیل (USX) را دگرگون کردند و مشتریان را در کم سودترین لایههای هر بازار به خود جلب کرده و سپس سرسختانه بهسوی کالاهای سطح بالا حرکت کردند.شرکتهای کوچک با استفاده از 20% مزیت بهای تمامشده،نخست بازار میلگرد و سپس بازارهای شمش و مفتول نبشی و تیرآهن را تسخیر کردند.در ۱۹۸۸، کارخانههای کوچک فولاد،کارخانههای پرهزینه ادغامشده را از عرصه محصولات رده پایین بیرون رانده و نوکور احداث نخستین کارخانهی فولاد کوچک خود را برای تولید ورق فولاد در کرافوردزویل ایالت ایندیانا آغاز کرد.نوکور برآورد کرد که با سرمایهگذاری ۲۶۰ میلیون دلاری میتواند،سالانه ۸۰۰ هزار تن فولاد را به قیمت۳۵۰ دلار برای هر تن بفروشد.هزینهی نقدی تولید یکتن فولاد ورق در کرافورد زویل ۲۷۰ دلار بود.هنگام در نظر گرفتن زمانبندی جریانهای نقدی،نرخ بازده داخلی نوکور برای این سرمایهگذاری بیش از 20% بود،که به میزان قابلملاحظهای بیشتر از میانگین وزنی هزینهی سرمایهی نوکور است.

USX متوجه شد که فولادسازیهای کوچک تهدیدی جدی محسوب میشوند.نوکور با استفاده از فناوری جدیدی به نام تولید مداوم ورق،باکیفیت محصول درجهدو و قیمت بسیار پایینتر برای هر تن،وارد بازار ورق فولادی شده بود.البته سابقهی نوکور در پیشرفت هوشیارانه به این معنی بود که کیفیت ورق فولاد نیز با افزایش تجربه در تولید محصول افزایش خواهد یافت.باوجود درک این موضوع مهندسان USX حتـی ساخت چنین خطی را مانند نوکور در نظر نگرفتند.دلیل؟ بهبود فناوری موجود، به نظر سودآورتر از ساخت خط جدیدی بود.خطوط موجود USX که از فناوری سنتی استفاده میکردند،30% ظرفیت بیشتری داشتند و هزینهی نهایی تولید یکتن اضافهی فولاد با بهکارگیری ظرفیت اضافه،کمتر از ۵۰ دلار برای هر تن بود.هنگامیکه تحلیلگران مالی USX جریان نقدی نهایی ۳۰۰ دلاری(درآمد ۳۵۰ دلار منهای ۵۰ دلار هزینهی نهایی)را با جریان نقدی میانگین ۸۰ دلار برای هر تن در فولادسازی کوچک مقایسه کردند،سرمایهگذاری در خط تولید کوچک و کمهزینه،منطقی به نظر نمیآمد.علاوه بر این،سایتهای USX مستهلکشده بودند. بنابراین جریان نقدی نهایی ۳۰۰ دلار بر اساس دارایی اندک، بــه نظر بسیار جذاب میآمد.

اما مشکلی در این منطق وجود داشت.نوکور مهاجم،هیچ هزینهی سرمایهگذاری ثابت یا ریختهای نداشت،که بر اساس آن محاسبه هزینهی نهایی انجام دهد.برای نوکور کل هزینه،همان هزینهی نهایی بود.درواقع کراوفوردزویل تنها گزینه بود و به دلیل جذابیت نرخ بازده داخلی،تصمیمگیری آسان بود.در عوض USX دو گزینه داشت:ساخت سایت کوچکی مانند نوکور با میانگین هزینهی پایین برای هر تن یا بهکارگیری کامل تجهیزات موجود.

خب،چه اتفاقی افتاد؟ نوکور با استفاده از قابلیتهای تولید اثربخشتر به بهبود فرآیندها ادامه داده و در بازار پیش رفت و سهم بیشتری کسب کرد.درحالیکه USX بــر قابلیتهای ساخت شده درگذشته،تکیه کرد بهعبارتدیگر،راهبرد USX برای بیشینهسازی سود نهایی،باعث شد که شرکت میانگین هزینههای بلندمدت را کمینه نکند.درنتیجه، شرکت در گرداب تعهد به راهبرد ناموفقش اسیر شد.

جذابیت هرگونه سرمایهگذاری را هنگامی میتوان بهطور کامل ارزیابی کرد که آن را با جذابیت گزینههای مناسب در منوی سرمایهگذاریها مقایسه کنیم.هنگامیکه شرکتی به دنبال ظرفیتی اضافه مشابه با ظرفیت موجود است،معقول است که هزینهی نهایی بهرهگیری از ظرفیت قدیمی را با هزینه کامل ایجاد ظرفیتی تازه مقایسه کند.اما هنگامیکه تکنولوژیها یا ظرفیتهای جدیدی برای رقابتپذیری آتی لازم است،اتکا کردن به گذشته شما را به مسیر نادرستی خواهد انداخت.با اینکه این استدلال که تصمیمات سرمایهگذاری باید بر هزینههای نهایی استوار باشد،همیشه درست است اما هنگامیکه ایجاد قابلیتهای جدید مطرح است،هزینه نهایی عملاً هزینهی کل ایجاد قابلیتهای جدید است.

هنگامیکه از این منظر به هزینههای ثابت و سوخت شده نگاه کنیم،چندین نابهنجاری که در مطالعات درباره نوآوری مشاهدهشدهاند،توضیح داده میشوند.مدیران اجرایی در شرکتهای پابرجا، از این مینالند که ایجاد برندهای جدید و توسعه کانالهای فروش و توزیع جدید چه قدر پرهزینه است.بنابراین آنها به همان برندها و ساختارهای موجود اتکا میکنند.در عوض تازهواردها،بهطور ساده برندها و ساختارهای تازه به وجود میآورند.مسئله شرکت این نیست که رقیب میتواند از او بیشتر خرج کند بلکه مسئله این است که رقیب دچار شک در انتخاب میان گزینههای،هزینه کامل و هزینه نهایی نیست.ما بارها شاهد بوده ایم که شرکتهای پیشگام و جاافتاده،نظریهی هزینه ثابت و سوخت شده را بهاشتباه به کار میبندند و به داراییها و قابلیتهای ساختهشده درگذشته برای موفقیت در آینده،اتکا میکنند.با این کار از سرمایهگذاری پرسود،مانند تازهواردها و مهاجمان،عقب میمانند.

فعالیت مالی دیگری که مدیران را علیه سرمایهگذاریهای لازم برای قابلیتهای آتی برمیانگیزد، بهکارگیری برآورد عمر مفید دارایی سرمایهای بهعنوان دورهای است که این سرمایه باید طی آن مستهلک شود.این کار هنگامی مشکلساز میشود که طول عمر قابلاستفاده دارایی،بیشتر از طول عمر رقابتی آن باشد.مدیرانی که استهلاک داراییها را بر اساس زمانبندی تدریجی طول عمر قابلاستفاده در نظر میگیرند،مجبور به رد سفارشهای بسیاری میشوند زیرا داراییها به لحاظ رقابتی قدیمی شدهاند و باید فناوریهای جدید جانشین شوند.این همان وضعیت پیش روی فولادسازان بزرگ بود.هنگامیکه ساخت قابلیتهای جدید مستلزم کنار گذاشتن قدیمیها باشد،شرکتهای بزرگ با کاهش شدید درآمد مواجه میشوند که تازهواردان در صنعت چنین مشکلی ندارند. مدیران که میدانند بازارهای سهام آنها را برای کاستن از داراییهای بیاستفادهشان تنبیه خواهند کرد،ممکن است بهکارگیری فناوری جدید را به تأخیر اندازند.

این ممکن است بخشی از دلیل افزایش چشمگیر در خرید خصوصی داراییها در دههی گذشته و توجه بیشازاندازه به صنایع فناوری مدار باشد.هر چه در طول عمر رقابتی سرمایهگذاریهای عمدهی انجامشده در سه تا پنج سال گذشته،بیشتر اخلال شود،شرکتهای بیشتری به فروش داراییها یا سازماندهی دوبارهی الگوهای کسبوکاری نیاز پیدا میکنند.اینها تغییرات غمانگیزیاند که راحت و آسان،دور از چشم بازارهای عمومی، انجام میشوند.

راهحل این معضل چیست؟مایکل مابوسین در شرکت مدیریت سرمایهگذاری لگ میسون معتقد است که راهحل آن است که برای استراتژیها ارزش قائل شویم نه پروژهها.هنگامیکه مهاجمی در حال قدرت گرفتن است،مدیران اجرایی در شرکتها باید تحلیلهای سرمایهگذاری خود را به همان شیوهای انجام دهند که مهاجمان انجام میدهند.یعنی با تمرکز بر استراتژیهایی که رقابت- پذیری درازمدت را تضمین میکند.این تنها راهی است که آنها میتوانند دنیا را به همان شکلی ببینند که مهاجمان میبینند و تنها راهی است که میتوانند عواقب سرمایهگذاری نکردن را پیش- بینی کنند.

هیچ مدیری آگاهانه از طریق بهکارگیری قابلیتهای قدیمی و نادیده گرفتن قابلیتهای لازم برای آینده،تصمیم به نابودی شرکت نمیگیرد.اما این دقیقاً همــان کاری است که بسیاری از آنها انجام میدهند.دلیل انجام این کار توسط آنها،این است که در دانشکدهی مدیریت،راهبرد و امور مالی دو درس جدا از هم هستند.اساتید مدلسازی مالی اشارهای کوچک به اهمیت راهبرد میکنند و اساتید راهبرد نیز گه گاهی به ارزشآفرینی اشاره دارند،اما زمان کمی بر ادغام متفکرانهی این دو صرف میکنند.این شکاف در بیشتر شرکتها پابرجاست و در این شرکتها مسئولیتهای راهبردی و مالی در حوزهی معاونتهای متفاوت قرار دارند چراکه راهبرد واقعی شرکت را جریان پروژههایی که در آنها سرمایهگذاری میشود یا نمیشود،مشخص میکنند.امور مالی و راهبردی(استراتژیک) باید بهصورت یکپارچه،مطالعه و به کار گرفته شوند.

تمرکز سطحی بر درآمد هر سهم

پارادایم مالی سومی که شرکتهای کهنهکار را به سمت سرمایهگذاری ناکافی در نوآوری سوق میدهد،تمرکز بر درآمد هر سهم بهعنوان محرک اصلی قیمت سهام و بهتبع ایجاد ارزش برای سهامداران است.مدیران آنقدر برای تمرکز بر عملکرد کوتاهمدت سهام از جهات مختلف تحتفشار قرار دارند که توجه کمتری به قدرت بلندمدت شرکت میکنند تا آنجایی که نسبت به سرمایهگذاری در نوآوریهایی که زودبازده نیستند،تمایلی ندارند.

این فشار از کجا میآید؟ برای پاسخ دادن به این پرسش باید بهطور مختصر به تئوری کارفرما- کارگزار نگاهی بیندازیم. نظریهای که طبق آن منافع سهامداران(کارفرمایان)با مدیران(کارگزاران) در یک راستا قرار ندارد.بحث این است که بدون مشوقهای مالی نیرومند برای متمرکز کردن منافع کارفرمایان و کارگزاران برای به حداکثر رساندن ارزش سهامدار،کارگزاران به دنبال فرصتهای دیگری میروند و در این فرایند ممکن است از توجه کافی به کاراییها غفلت کنند یا به قیمت از دست رفتن سودی که باید عاید کارفرماها(سهامداران) شود،با سرمایهگذاری روی پروژههای کوچک،سرمایهها را بر باد دهند.

این اختلاف انگیزهها بهقدری شدید تلقی میشود که جبران خدمت اکثر مدیران ارشد در شرکتهای سهامی عام،اکنون از قالب دریافت حقوق خارجشده و بهصورت بستههایی درآمده که مبلغ آنها،به بهبود قیمت سهام وابستهاند.این امر بهنوبۀ خود مدیران را بر آن داشته است که توجه خود را تقریباً و منحصراً بر درآمد هر سهم و رشد ملاک عملکرد سازمانی بهعنوان معیار عملکرد شرکت متمرکز کنند.درحالیکه همهی ما اهمیت شاخصهای دیگر نظیر جایگاه بازار،برندها، سرمایهی فکری و رقابتپذیری بلندمدت را میدانیم.تمایل به استفاده از یک شاخص سادهی کمی،موجب شده است که به سهولت برای مقایسه این دوره با دوره دیگر و این شرکت با شرکتهای دیگر از این شاخص استفاده شود و ازآنجاییکه رشد درآمد هر سهم،یکی از محرکهای مهم بهبود کوتاهمدت قیمت سهام است،مدیران با سرمایهگذاریهایی که به رشد کوتاهمدت درآمد هر سهم لطمه بزنند،مخالفت میکنند.بسیاری از مدیران نقدینگی اضافی در ترازنامه را برای خرید مجدد سهام شرکت صرف میکنند و نام آن را بازگرداندن پول به سهامداران میگذارند.اما هرچند کم کردن تعداد سهام،درآمد هر سهم را افزایش میدهد اما گاه تأثیری در ارتقای ارزش زیربنایی شرکت ندارد و حتی ممکن است با محدود کردن جریان نقدینگی موجود در چارچوب سرمایهگذاری در محصولات و مدلهای کسبوکار بالقوه،به آن صدمه بزند.درواقع، عدهای بستههای تشویقی جبران خدمت مبتنی بر قیمت سهام را محرک اصلی نوسان قیمت سهام میدانند و البته این موضوع در سرفصل بسیاری از روزنامههای بازرگانی در اوایل2000بود.

تمرکز سطحی بر درآمد هر سهم(APS)،صرفاً به پول مربوط نمیشود.مدیران عامل و مدیران شرکتها نیز که بیشتر نگران شهرت خود هستند تا گردآوردن ثروت،بیشتر بر قیمت سهام و ملاکهای سنجش عملکرد کوتاهمدت نظیر درآمدهای سهماهه تأکید میکنند.آنها میدانند که برداشت و تلقی دیگران از موفقیت آنها به میزان زیادی با این ارقام گرهخورده است که به چرخهی خود تقویتی از علاقهمندی غیرعقلانی منجر میشود.هنگامیکه غافلگیری درآمدی پیش میآید، این چرخۀ رفتاری تقویت میشود.قیمتهای سهام در کوتاهمدت،پاسخ مثبتی به غافلگیریهای درآمدی افزایشی و پاسخی منفی به غافلگیریهای درآمدی کاهشی میدهند.ازاینرو سرمایه- گذاران هیچ انگیزهای ندارند که به ملاکهای منطقی عملکرد بلندمدت توجه کنند،برعکس آنها از همراهی با مدل کوتاهمدت بازار نفع میبرند.

بازارهای خرید فعال و قوی نیز تمرکز بر درآمد هر سهم را تقویت کردهاند.شرکتهایی که بر اساس شواهدی همچون قیمت پایین سهام،به نظر میآید که در بیشینهسازی ارزش شکستخوردهاند، نسبت به تهاجم از بیرون توسط خریداران سازمانی یا صندوقهای تأمینی آسیبپذیر هستند.این افراد به دنبال افزایش قیمت سهام کوتاهمدت خود از طریق به بازی گرفتن شرکت یا عوض کردن مدیرعامل هستند.بنابراین،درحالیکه درگذشته شاهد افزایش چشمگیری در سهم مدیرعاملان از پاداش ناشی از قیمت سهام هستیم(و افزایش زیاد پاداشهای کلی مدیرعاملان)درعینحال شاهد کاهش میانگین مدتزمان تصدی سمت مدیرعاملی نیز هستیم.چه باور کنید که مدیرعاملان را بیشتر هویج(افزایش عمده در پاداش و ثروت)ترغیب میکند یا چماق(تهدید فروش یا جانشین شدن شرکت)و چه باور نکنید،نباید از مشاهده این همه مدیرعامل که گاه با کنار گذاشتن همهی عوامل دیگر،توجهشان را فقط بر درآمد جاری هر سهم بهعنوان بهترین عامل پیشبینی کننده قیمت سهام متمرکز کردهاند،متعجب شوید.حتی مطالعهای نشان داد که مدیران ارشد بهطورمعمول حاضر به قربانی کردن ارزش بلندمدت سهامداران،برای برآورده کردن انتظارات درآمدی یا هموار کردن راه اثبات درآمدهای گزارششده بودند.

ما معتقدیم که نظریهی کارفرما-کارگزار بهغلط استفادهشده است.بیشتر کارفرمایان سنتی(منظور ما سهامداران است)انگیزهای برای مراقبت از سلامت بلندمدت شرکت ندارند.بیش از 90% سهام عمومی معاملهشده در ایالاتمتحده،در دستان شرکتهای کارگزاری، صندوقهای بازنشستگی و صندوقهای تأمینی است.میانگین زمان نگهداری سهام در این مجموعهها کمتر از ۱۰ ماه است که ما را به سمت استفاده از اصطلاح مالک سهام بهجای اصطلاح سهامدار سوق میدهد.اما دربارهی کارگزاران،معتقدیم که بیشتر مدیران بهطور خستگیناپذیر کار میکنند و قلب و ذهنشان را به شغلشان اختصاص دادهاند اما نه به این دلیل که مشوقی به آنان پرداخت میشود بلکه به علت آنکه کارشان را دوست دارند.بنابراین گره زدن پاداشهای مدیریتی به قیمت سهام،برشدت یا انرژی یــا هوشمندی عملکرد مدیران تأثیری نمیگذارد اما انرژیهایشان را معطوف فعالیتهایی میکند که تأثیرشان را در افق مالکیتی سهامدار متعارف و در چارچوب اندازهگیری افق مشوقها(که هردوی آنها کمتر از یک سال است)میتوان احساس کرد.

از قضا،بیشتر کارگزاران امروز،کارفرماهای افراد دیگرند:کارفرمای صندوقهای تأمینی،مجموعههای سرمایهگذاری موقوفات و برنامههای بازنشستگی.برای چنین کارفرمایانی شرکتی که در آن سرمایهگذاری میکنند،هیچ ارزش ذاتی بهجز فراهم ساختن سکویی برای بهبود معیارهای مالی کوتاه- مدت که عملکرد صندوق و پاداششان بر اساس آن سنجیده میشود،ندارد.درنهایت در طنزی بزرگ اما غمانگیز،کارفرمایان واقعی(مردمی که پولشان را در صندوقهای تأمینی و برنامههای بازنشستگی قرار میدهند)معمولاً همان افرادیاند که استخدام بلندمدتشان به علت تمرکز بر درآمد کوتاهمدت هــر سهم و محدود ساختن سرمایهگذاری در فرصتهای رشد نوآورانه،به خطر میافتد.به نظر ما نظریهی کارفرما-کارگزار در این زمینه،منسوخشده است.چیزی که بهواقع با آن مواجه هستیم مشکل کار فرما-کارفرما است که در آن اهداف و خواستههای کارفرمای مالکان سهام،با اهداف و خواستههای کارفرمایانی که شرکت را اداره میکنند،در رقابت است.اگرچه مشوقها هنوز هماهنگ نیستند،اما مدیران نباید تسلیم پارادایمی منسوخشده شوند.

فرایندهایی که نوآوری را حمایت(یا تخریب)میکنند.

همانطور که دیدیم مدیران شرکتهای کهنهکار،از روشهای تحلیلی استفاده میکنند که توجیه سرمایهگذاری روی نوآوریها را بینهایت دشوار میکنند.از قضا رایجترین سیستم برای کسب مجوز برای پروژههای سرمایهگذاری،فقط خطاهای ذاتی در این ابزارها و تعصباتی بحث شده را،تشدید میکند.

نوآوری مرحله - دروازه

بیشتر شرکتهای کهنهکار با در نظر گرفتن طیف وسیعی از نوآوریهای ممکن،شروع میکنند. آنان گامبهگام ایدهها را غربال کرده تا زمانی که فقط امیدبخشترین گزینهها باقی بماند.چنین فرآیندهایی شامل سه مرحله هستند:امکانسنجی،توسعه و راهاندازی. این مراحل با دروازههایی،از یکدیگر تفکیک میشوند:جلساتی که در آن گروههای پروژه به مدیران ارشد گزارش دستاوردهایشان را میدهند.دروازهبانان،بر اساس پیشرفت و توانایی پروژه،اجازهی عبور نوآوری را به فاز بعدی میدهند یا بــرای کــار بیشتر بـه مرحلهی پیشین بازگردانده یا بهطورکلی آن را متوقف میسازند.

بسیاری از بازاریابان و مهندسان با فرآیند توسعهی مرحلهای-دروازه ای با تحقیر برخورد میکنند. چرا؟ چون شرط اساسی تصمیمگیری در هر دروازه،اندازهی درآمــد و ســود حاصل از محصول و خطرات مربوط به آن است.درآمدهای حاصل از محصولاتی که بهطور افزایشی بهبود مییابند و شرکت در حال فروششان است،میتوانند بهطور معتبر کمی شده و سنجیده شوند اما پیشنهاد برای ایجاد ارزش از طریق بهکارگیری فناوریها،محصولات یا الگوهای کسبوکاری بالقوه،ممکن نیست که با اعداد ارزیابی شود زیرا بازارهای آن در ابتدا کوچک است و درآمدهای کافی تا چندین سال به دست نمیآیند.هنگامیکه این پروژهها با نوآوریهای پایدار افزایشی برای تأمین مالی رقابت میکنند،نوآوریهای افزایشی بهآسانی پابرجا مانده و پیش میروند،درحالیکه نوآوریهای پر ریسک تر دچار تأخیر شده یا کلاً کنار گذاشته میشوند.

این فرآیند دو اشکال جدی دارد.اول گروههای پروژه عموماً میدانند که طرحها (مانندNPV)چقدر باید خوب به نظر بیایند تا منابع مالی را به دست آورند و فقط چند نانوثانیه طول میکشد تا فرضیهای تغییر یابد و سناریوی جدیدی اجرا شود تا پروژهی ضعیف به نرخ قابلقبولی برسد.اگر مانند بیشتر موارد 8 تا ۱۰ فرضیه زیربنای الگوی مالی باشند،تغییر هرکدامشان بهاندازه 2% تا3%ممکن است کارساز باشد.بنابراین برای مدیران ارشد در جایگاه دروازهبان،تشخیص فرضیههای چشمگیر هم کار سختی است چه برسد به تشخیص واقعبینانه بودنشان.

اشکال دوم این است که سامانهی مرحلهای-دروازه ای فرض میکند راهبرد پیشنهادشده،راهبرد درست است.هنگامیکه نوآوری پذیرفتهشده،توسعه یافت و راهاندازی شد،تنها چیزی که باقی میماند،اجرای ماهرانهاش است.اگر بعد از راهاندازی،پروژه از پیشبینیها عقب بیفتد(همانطور که ۷۵% پروژهها چنین میشوند)،کنسل میشود.مشکل اینجاست که بهجز در مورد نوآوریهای تدریجی،راهبرد درست(بهویژه کاری که مشتری میخواهد انجام شود)را نمیتوان بهطور کامل از پیششناسایی کرد،باید پدیدار شده و سپس اصلاح گردد.

سامانهی مرحلهای-دروازه ای برای ارزیابی نوآوریهایی کـه هـدف آنها ساخت کسبوکارهای مولد رشد جدید است،مناسب نیست.بااینوجود بسیاری از شرکتها به این دلیل اینکه راه دیگری را نمیشناسند،همچنان به استفاده از آن ادامه میدهند.

برنامهریزی اکتشاف محور

خوشبختانه سیستمهای دیگری نیز وجود دارند که برای حمایت از سرمایهگذاری هوشمندانه در رشد آتی طراحیشدهاند.چنین فرایندی که ریتا گونتر مک گراث و ایان مک میلان آن را برنامه- ریزی اکتشاف محور نام نهادهاند،این قابلیت را دارد که به میزان قابلتوجهی میزان موفقیت را بالا ببرد.برنامهریزی اکتشاف محور اساساً ترتیب برخی از گامهای فرایند دروازه-مرحله را معکوس میکند.منطق این فرایند به شکل زیبایی ساده است:اگر تیمهای پروژه همگی میدانند که برای کسب بودجه، اعداد و ارقام باید به چه شکل درآیند،چرا وارد بحثها و توالیهای ایجاد فرضیات و اصلاح آنها برای سرهم کردن مجموعهای از عدد و رقمهای قابلقبول میشوند؟چرا صرفاً صورت- حسابهای درآمد و جریان نقدی حداقلی قابلقبول را بهعنوان نخستین صفحهی استاندارد اسناد دروازه ارائه نمیدهند؟در این صورت صفحه دوم میتواند مسائل بسیار مهمی را مطرح کند: ((بسیار خب.ما همگی میدانیم که اعداد و ارقام باید چه جلوهای داشته باشند(تا مقبول جلوه کنند). بنابراین چه فرضیاتی باید تائید شوند تا این ارقام به دست آیند؟))تیم پروژه به کمک این تحلیل، فهرستی از فرضیات تهیه میکند،فهرستی از چیزهایی که باید تائید گردند تا پروژه موفق شود،اقلام فهرست اولویتبندی میشوند و در آنها اقلام و فرضیاتی وجود دارد که هر چه به بالا نزدیکتر میشویم با هزینه کمتری میتوان آنها را آزمایش کرد(قاتلان نوآوری و فرضیات قابلآزمایش).مک گراث و مک میلان این فهرست را صورتحساب معکوس سود و زیان مینامند.

هنگامیکه پروژهای به مرحلهای تازه وارد میشود،از فهرست فرضیات بهعنوان مبنای طرح پروژه برای آن مرحله استفاده میشود.بااینحال این طرحی برای اجرا نیست بلکه طرحی برای یادگیری است،آزمایش هر چه سریعتر و کمهزینهتر طرح این پرسش است که آیا فرضیاتی که موفقیت پروژه بر آنها مبتنی است واقعاً معتبرند یا نه،اگر اعتبار فرض بسیار مهمی رد شود،تیم پروژه باید تا زمانی که همۀ فرضهایی که پروژه بر اساس آنها استوارشده به اثبات نرسیدهاند،در استراتژی خود تجدیدنظر کند.اگر هیچ دسته فرض معقولی موفقیت پروژه را تائید نکند،این پروژه متوقف میشود.

برنامهریزی سنتی مرحله - دروازه فرضها را بهصورت مبهم مطرح و پیشبینیهای مالی را روشن میکند.هیچ نیازی به تمرکز بر تحلیل اعداد و ارقام نیست چراکه مطلوبیت اعداد و ارقام جذاب،هرگز مورد تردید و پرسش نبوده است.برنامهریزی اکتشاف محور فرضیات تشکیلدهندهی موارد اصلی عدم اطمینان را که مدیران ارشد به آنها نیاز دارند،روشن میکند.اغلب اوقات،شکست در نوآوری،به دلیل نپرسیدن یک پرسش مهم است نه رسیدن به یک پاسخ نادرست.

امروزه،فرایندهایی نظیر برنامهریزی اکتشاف محور بیشتر در محیطهای کارآفرینی به کار گرفته میشوند تا در شرکتهای بزرگی که بهشدت به آنها نیاز دارند.ما امیدواریم که شرح نقاط قوت چنین سامانهای،شرکتهای کهنهکار را به ارزیابی مجدد نحوهی تصمیمگیری دربارهی پروژههای سرمایهگذاریشان،ترغیب کرده باشد.

بهطور مکرر مشاهده میکنیم که دلیل ریشهای شکست در نوآوری سازمانهای کهنهکار،این است که مدیران ابزارهای خوبی برای درک بازارها،ساخت نام و نشانها،پیدا کردن مشتریان، انتخاب کارمندان،سازماندهی گروهها و تدوین راهبردها ندارند.برخی از ابزارهای رایج بهکاررفته برای تحلیل مالی و تصمیمگیری دربارهی سرمایهگذاریها نیز ارزش،اهمیت و احتمال موفقیت سرمایهگذاری در نوآوری را منحرف میسازند.اما راه بهتـری برای آنکه گروههای مدیریت شرکتشان را رشد دهند،وجود دارد.اگرچه باید شجاعت به چالش کشیدن برخی از پارادایمهای تحلیل مالی و تمایل به توسعهی روشهای جانشین را داشته باشند.

Innovation Killers

?How do financial instruments destroy the ability to do new things

January 2008

Harvard Business Review